会社員

会社員

こんにちは!ゴマ夫(@gomaoshigotoya)です!

米国高配当株ETFに目を付けるとはグッジョブです!同志よ!

ゴマ夫も全く同じ悩みにぶち当たり、結局VYMを選択したという経緯があります!

今ではVYMを資産運用の主軸に置くほどお気に入りです。

今回の記事ではVYMと同じく配当金狙いの代表的なETFであるHDV、VIG、SPYDと比較しながらどのような特徴があり、選ぶべきポイントはどこなのか?を解説していきたいと思います。

この記事のポイント

この記事を書いているゴマ夫は結婚を機に将来のライフプランを考えた時にお金の問題と真剣に向き合いました。

子供2人と住宅ローンを抱えていたら月に1回の外食もできないかもしれない・・・

そんな不安を吹き飛ばすべく、節約・資産運用・副収入について徹底的に勉強して行動しました。

ゴマ夫の行動

こちらの参考記事もどうぞ⇩

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

今回の記事の内容を動画でも解説しています。移動中に聞き流すこともできますよ⇩

目次

米国高配当株ETFを保有すれば理想的な不労所得になる

高配当を貰いながら分散投資ができるETFはとっても魅力的なので検討する価値は十分にあります

特に今の仕事が辛い・辞めたいと思う方がアーリーリタイアを目指そうと思った時に、不労所得として安定的に得られる収入源の1つとして考えるのもありですね

高配当個別株の方が配当利回りが高いのですが、何と言ってもETF1本買えば分散されているというのは初心者や投資資金が少ない人には嬉しすぎます。

米国株ETFの解説記事はこちら⇩

米国株ETFで不労所得を得る!その特徴とメリットを徹底解説

米国株ETFで不労所得を得る!その特徴とメリットを徹底解説

高配当個別株戦略よりETFを選択する時の考え方は以下のようになります。

- 倒産リスクがあるので1銘柄に集中投資はさすがに危ない

- 個別株なら10銘柄以上・セクターも分けて買うべきだがある程度の資産が必要になる

- 複数銘柄は管理する手間もかかるし資産も少ない

- ETFのような1本でリスク分散されていて少額から購入できる商品がベストだ

逆にETFのデメリットは

- 配当利回りは個別株より下がる

これはしょうがないです。

リスクを分散している分は被ります。

それでもETFのメリットの方が大きいです。

実際に受け取ってわかりますが、配当金はかなり嬉しいです。

しかも米国ETFなら1年に4回も配当金が貰えるので、頻繁に不労所得が入る感覚がたまりません!

この喜びがさらに資産運用の勉強をしよう!継続しよう!という気持ちを湧き立たせる源になるのです。

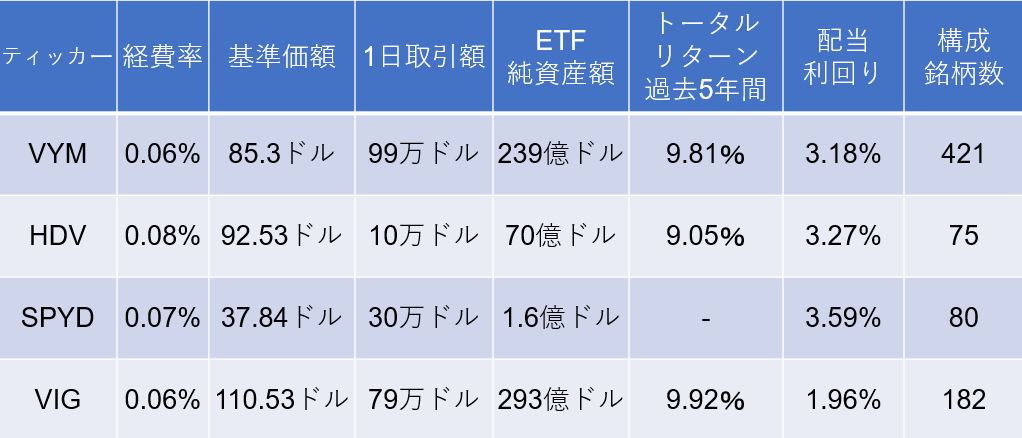

VYM・HDV・VIG ・SPYDの特徴をチェックしよう

最初に一覧表をみせます。その後個別の特徴を見ていきましょう。

※2019年5月15 日現在の情報です。

VYM

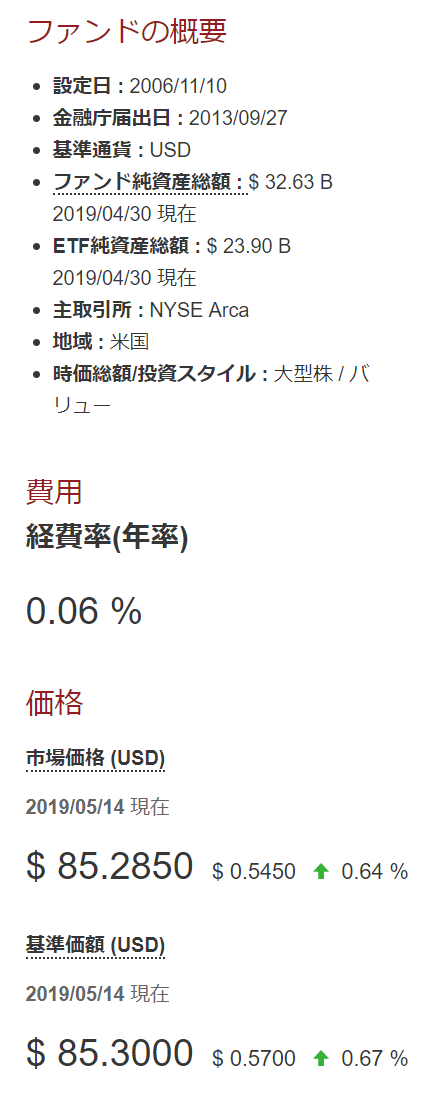

まずは下図の概要を見てみましょう。

「バンガード米国高配当株ETF」のティッカーコードはVYMです。

経費率は2016年0.09%→2017年0.08%→2019年0.06%とどんどん下げてくれる理想的なETFです。

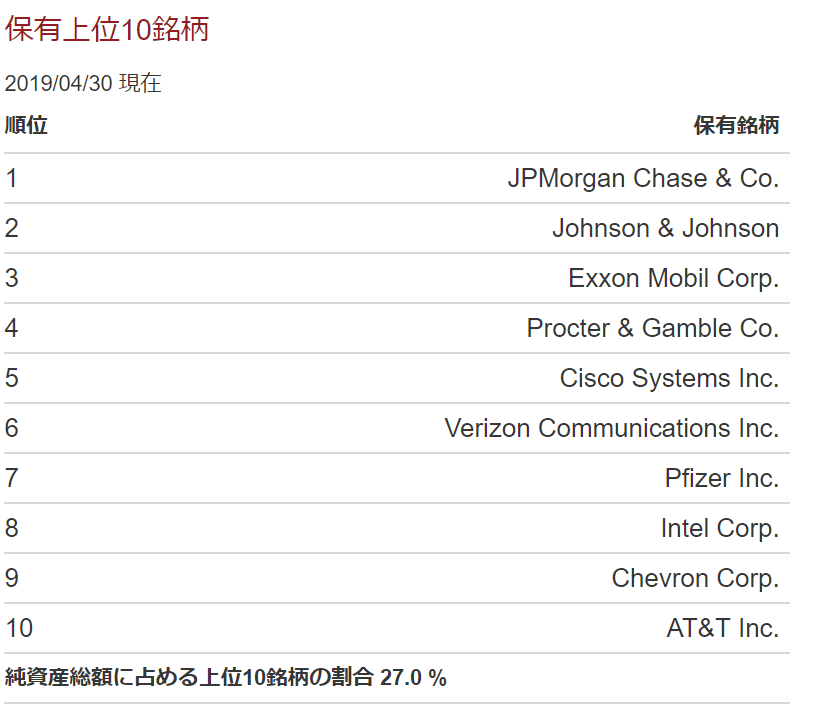

セクターはJPモルガンなどの金融が多いけど割とバランスよく分散されている412銘柄での構成は4つのETFの中では一番多い数になります。

2006年の設定ですが設定から13年の運用で7.9%のトータルリターンを得ています。

2009年頃のリーマンショックを乗り越えている点も評価できますね

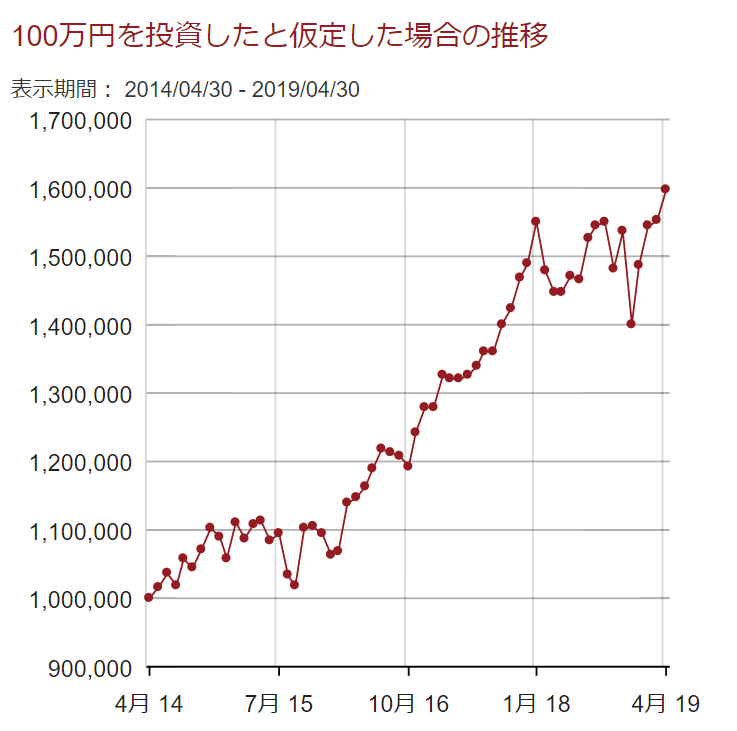

5年前に100万円投資した場合のシミュレーションです。

わお!60万円も増えてますね

配当金(インカムゲイン)だけでなく、実は値上がり益(キャピタルゲイン)も狙えるところが魅力ですね

VYMのさらに詳しい解説記事はこちら⇩

【VYM】バンガード米国高配当株ETFで配当金をガッポリもらおう!

【VYM】バンガード米国高配当株ETFで配当金をガッポリもらおう!

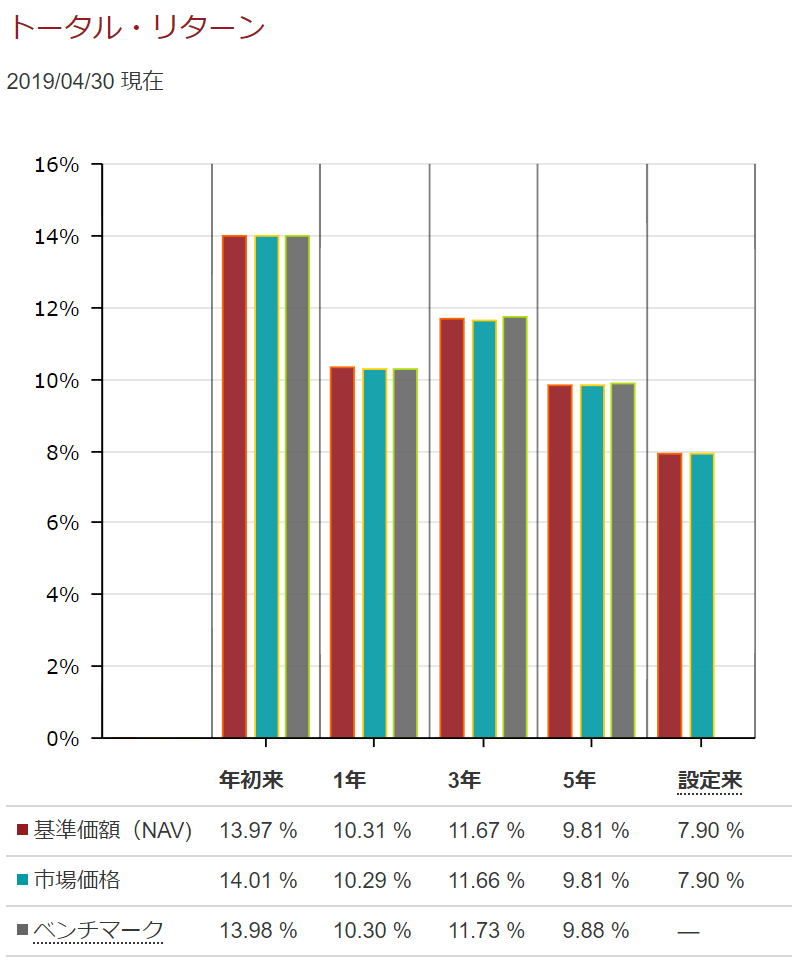

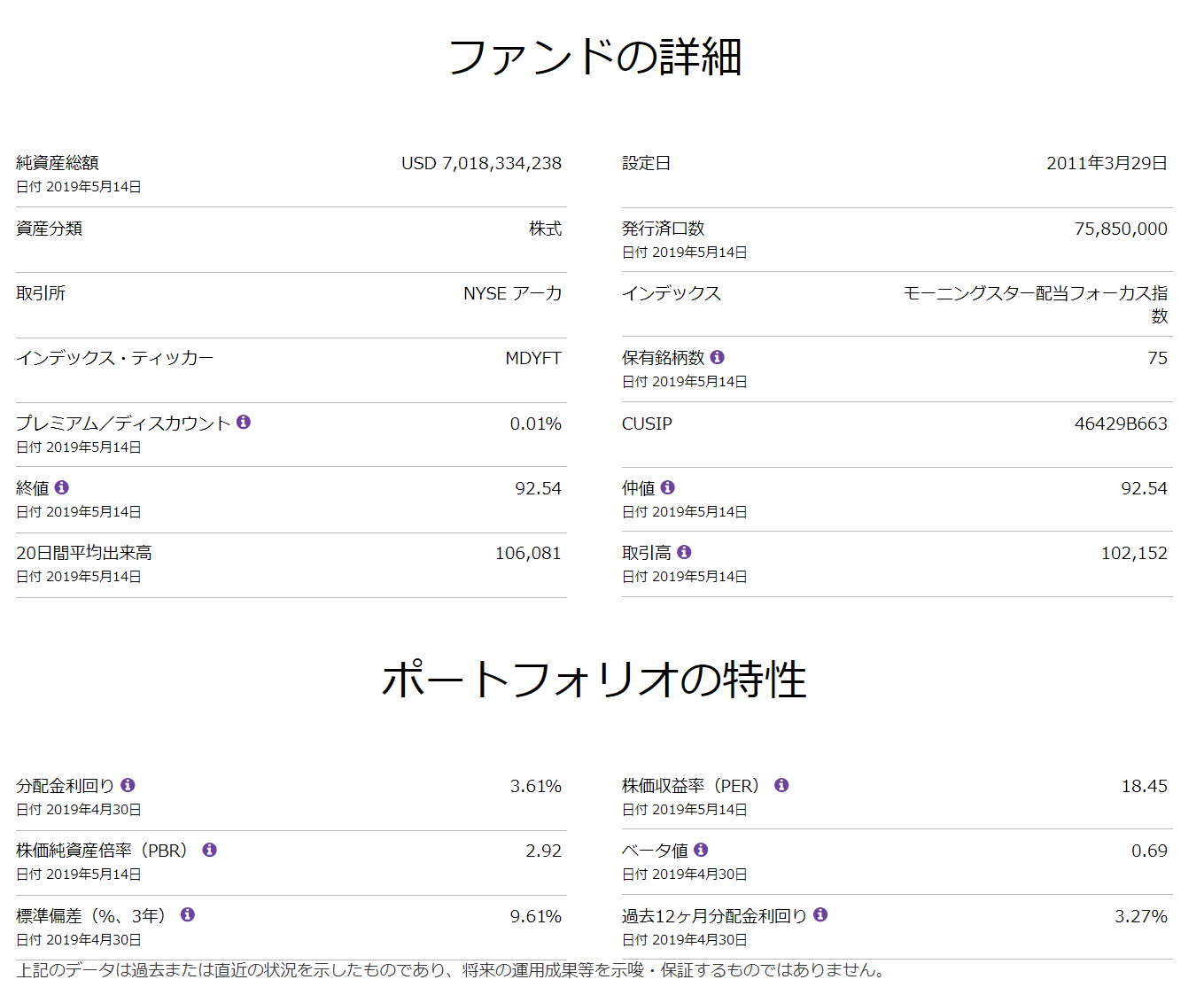

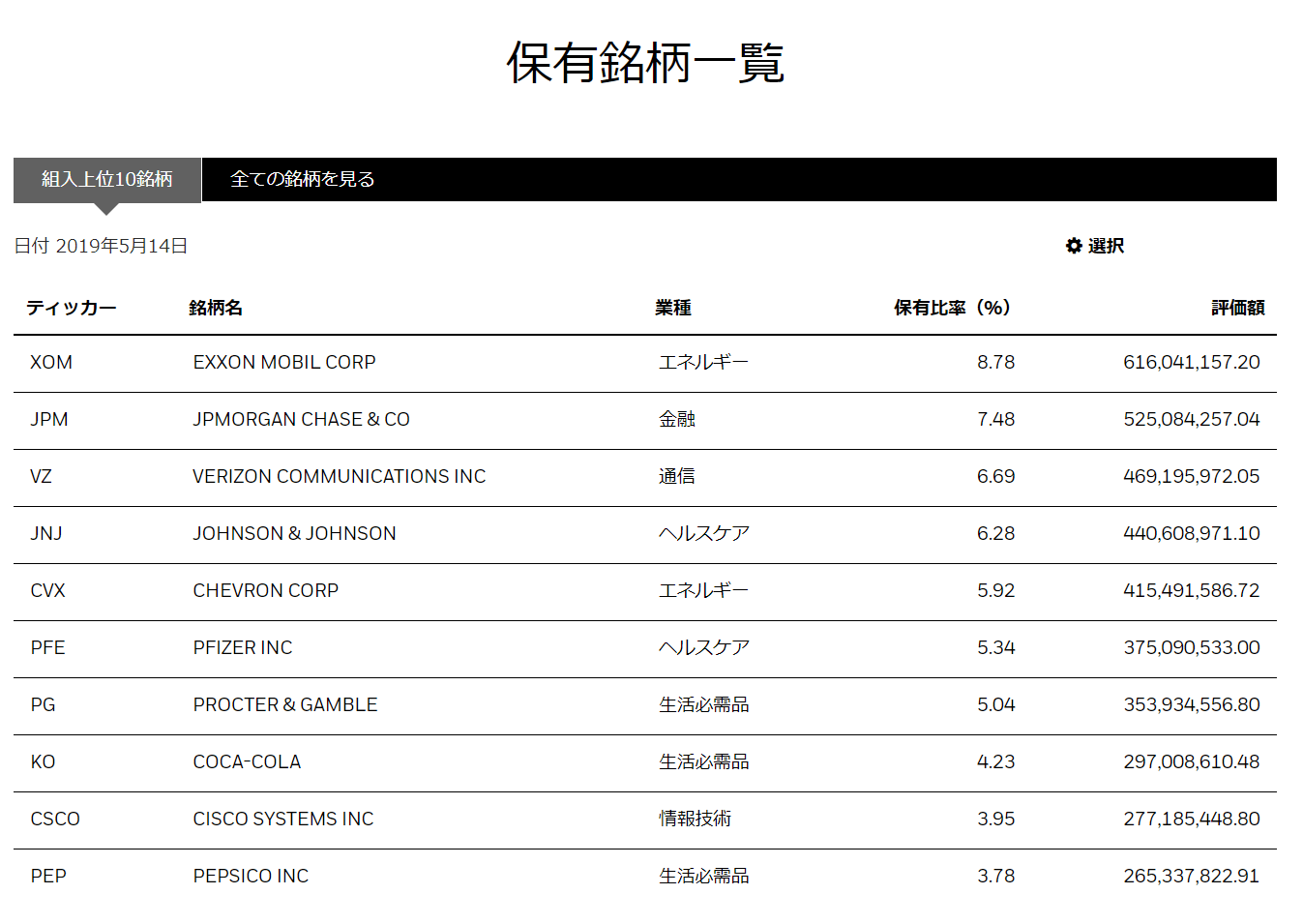

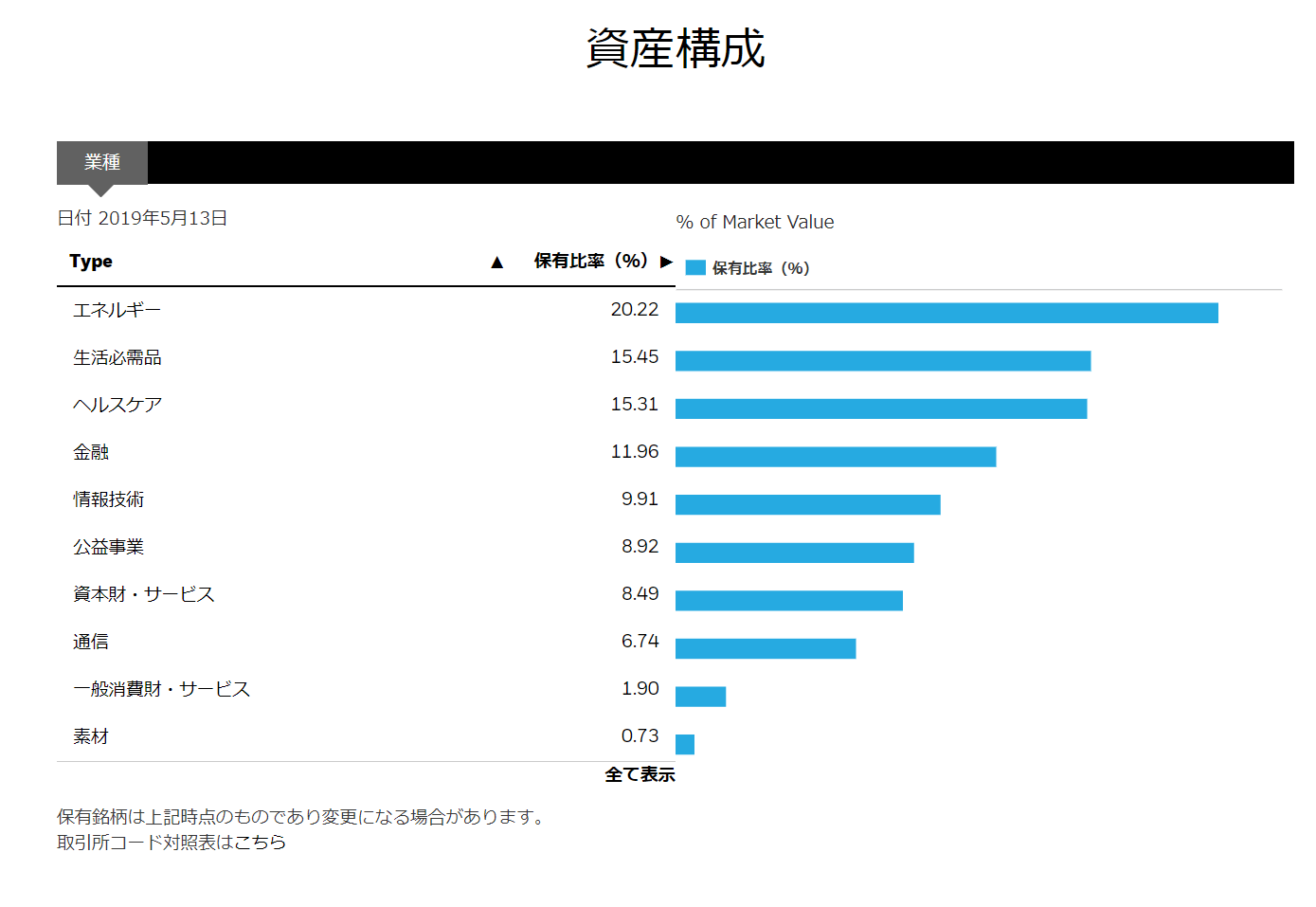

HDV

まずは下図の概要を見てみましょう。

構成銘柄数が75銘柄と少ないが、その分配当利回りは高いという特徴があります。

エクソンモービルやシェブロンといったエネルギー企業の割合が多くVYMに比べるとバランスが悪い印象です。

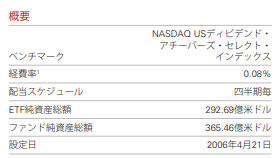

VIG

出典:VIGのバンガード資料

VIGは「バンガード米国増配株ETF」のティッカーシンボルです。

増配と高配当が似たような名称であるために混乱しがちですが、増配は高配当とは全く異なります。

増配株というのは毎年連続して配当金を増加させている企業の株の事をいいます。

つまり配当利回りが0.1%で次の年に0.11%になり、毎年0.01%ずつ増配していればそれは増配株になります。

よって増配株が高配当株とは必ずしも言えないわけです。

今回の着眼点である「高配当」とは趣が異なり、配当利回りも2%以下なので、多くの配当金が欲しい人にはオススメではありません。

しかし、増配株というのは将来の高配当株ともいえるので、長期的な目線で考えれば悪い選択肢ではありません。

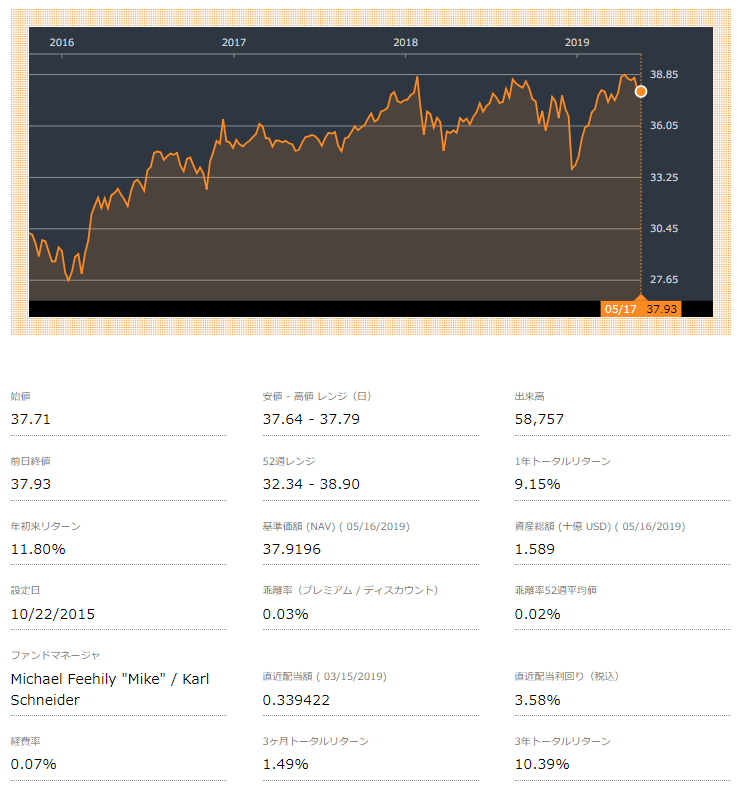

SPYD

SPYDは比較的新しい高配当ETFで、S&P500の配当利回り上位80銘柄で運用しているETFです。

コンセプトがわかりやすいですが、かなりの割合で不動産(REIT)が加わります。

ゆえに今回は純粋な高配当株ETFの比較からは除外します!

ただかなり面白そうだなと思っているので近々少しだけ購入してみようと思います。

さて、4つのETFの特徴をサラっと解説しましたが、この時点で

- VIGは高配当ではない

- SPYDは不動産があるので株式投資ではない

というところが引っかかりVYMかHDVを購入したいと考える方が多いと思います。

続いてはVYMとHDVの2択で迷った場合の深堀りです。

高配当株ETF頂上決戦!VYMとHDVどっちがいいのか比較しよう

一覧表にまとめてみました。比較するべき項目をピックアップしました。

※2019年5月15 日現在の情報です。

経費率

経費率はHDVが0.08%ですが、どのETFも年々経費率を下げる傾向にあります。

追随してHDVも0.06%まで下げることが予想されるので互角と判断して差し支えないです。

0.1%を切っている時点で日本の運用会社のETFは負けています。

経費率ではVYMとHDVはほぼ互角と考えてよいでしょう。

基準価額

基準価額とはつまり1口購入する時の値段なので最低購入価格と言い換えることができます。

どちらも100ドル以下、つまり1万円以下から購入することが可能なので敷居はとても低いと言えます。

買いやすさでも大差はないと言えるでしょう。

1日取引額

出来高でみるとVYMが約10倍の取引額なので圧倒的に有利です。

1日にどの程度の金額が取引されているかを表す指標です。

つまりVYMの方が買いたい人も売りたい人も多いので取引が頻繁ということです。

もしもの時に売却しやすいという点ではVYMが有利といえます。

5年トータルリターン

HDVの設定が2011年からと新しいためトータルリターンは過去5年で見ています。

VYMの方がやや高いですが、どちらも9%以上をたたき出しているので僅差です。

強いて言えば2006年から設定されているVYMはリーマンショックという大暴落を経験しつつ継続しているという点は強みと言えるでしょう

ETF純資産

こちらは設定年が早いこともありVYMに軍配です。

純資産が多いということはそれだけ保有している人も多いわけです。人気があるということです。

そして株式投資は基本的に投資資金が多いほど有利なゲームです。

100万円の3%のリターンならたったの3万円ですが

1億円の3%のリターンなら300万円です。 これなら生活できます。

このように桁が違えば世界が変わってきます。

よってVYMの方が余裕のある投資が出来ていると言えます。

配当利回り

HDVに軍配です。3.27%はかなり魅力的ではないでしょうか

しかしVYMも3.18%と肉薄してはいます。

両者とも株高の影響を強く受けてしまい、配当利回りが低下しています。

個別株と比較するとどちらも利回りは低いですが、ETFでこれだけの水準に達しているのはありがたいです。

そして逆に言えばキャピタルゲイン(値上がり益)も狙えると考えれることもできます。

キャピタルとインカム(配当金)とのバランスを見ながら選択すべきですが

インカム最重視ならHDVに軍配です。

銘柄数

銘柄数は圧倒的にVYMの412銘柄が多いです。

HDVの75銘柄と差がかなりあるように見えます。

分散を意識するならばVYMに軍配です。

以上です。

簡単にVYMとHDVをの寸評です。

その差は微々たるものですが、それぞれ無視できないメリットがあります。

ザックリ言うと

配当利回りだけ見るならHDV

その他の総合力でVYM

を選択するべきと言えるでしょう。

自分の中で「何を優先すべきか?」を決めるべき

VYMとHDVのどちらを選ぶかは自分の中で「何を優先すべきか?」を決めておくことで解決できます。

ゴマ夫の例を申し上げます。

ゴマ夫はうつ病で412日間休職した経験があります。

傷病手当金をもらっていましたが、生活費に困るという現実に直面しました。

その時は財形貯蓄を70万円だけ解約しただけで済みましたが、長期保有するつもりでいた株式を売却する状況も全然ありえました。

その経験から、売買しやすい状態で資産を持つということは自分のなかで絶対条件になりました。

迷ったら売りやすい方を選択する

という自分の中で基準を作っています。

よってゴマ夫はVYMを購入する道を選びました。

もちろん、今回のVYMとHDVのように様々な条件を比較・精査して甲乙つけがたいと感じた時の最終的な芯となる考え方です。

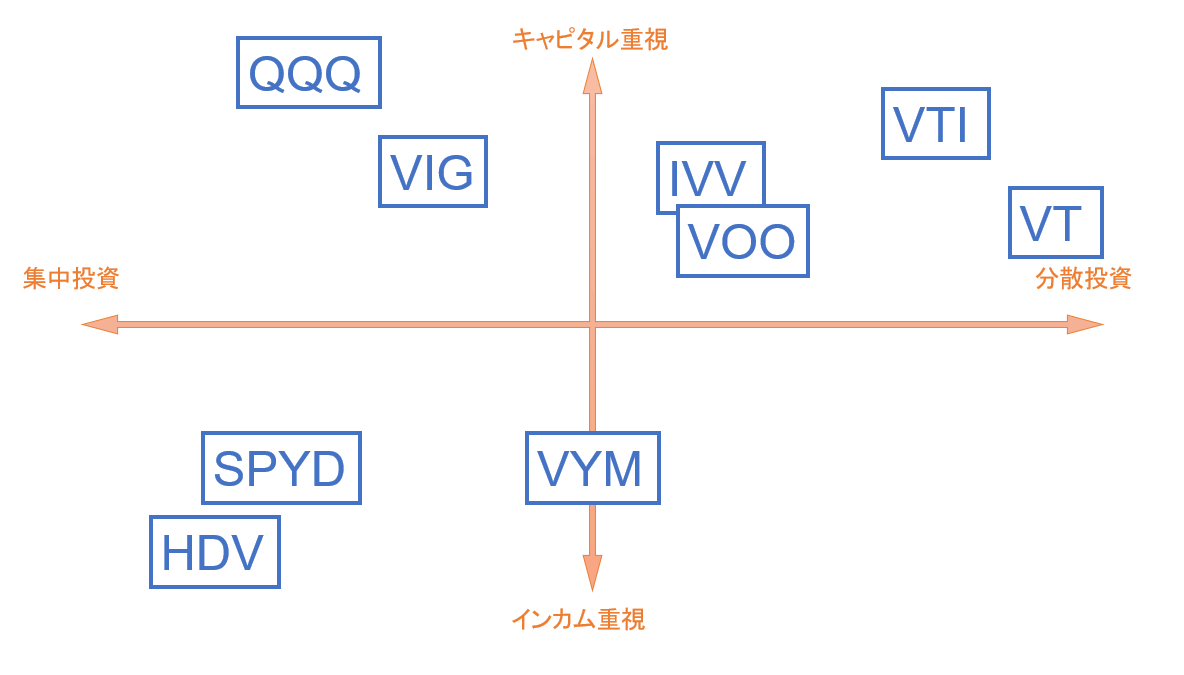

キャピタルかインカムか?他の人気ETFとも比較してみよう

最後に少し趣を変えてインカムゲイン(配当金)狙い以外の人気ETFと比較してみましょう。

これらは高配当ではありませんが、キャピタルゲイン(値上がり益)狙いの優秀で人気の高いETFたちです。

世界8000銘柄に最大分散されているVT

全米にしっかり分散のVTI、VOO、IVVへの投資は世界的に人気で取引高は最強クラス

いやいやテクノロジーの時代なので集中投資のQQQなど

魅力的なETFはたくさんあります。

詳しく知りたい方h別記事をどうぞ⇩

【VT】バンガード・トータル・ワールド・ストックETFこれ1本で世界分散投資をしよう!

【VTI】バンガード・トータル・ストックマーケットETF米国全体にドドンと投資しよう!

【QQQ】米国ハイテク企業特化のETFで高成長の恩恵を受けよう!

とはいえVYMやHDVへの高配当はやはり魅力

選択の基準となるように以下の分布図を参考にしてみましょう。

自分がどのETFを求めているかを考えてみましょう

結論:接戦ではあるがVYMに軍配が上がる!

高配当ETF戦略においてVYMとHDVのどちらを選ぶかは接戦です。

ゴマ夫的結論は僅差でVYMです!

配当利回りは敵わないけど、その他の項目で優位に立てる点を評価しました!

HDVと比較した時のVYMの優位性まとめ

いかがでしょうか?

銘柄選びは本当に難しい!それでも迷って決めて、実際に配当金を貰えるとても嬉しいものです!

一緒にこの喜びを分かち合いましょう!

ETFの取引にはSBI証券が有利です。

NISA口座なら購入手数料無料だったり、住信SBIネット銀行との連携で手数料最安でUSドルを調達できます。

手数料最安!SBI銀行でドル転してSBI証券で米国株を購入する方法

手数料最安!SBI銀行でドル転してSBI証券で米国株を購入する方法

それでは

ゴマ夫の脱うつマネーラボ

ゴマ夫の脱うつマネーラボ

コメントを残す