こんにちは!ゴマ夫(@gomaoshigotoya)です!

米国株ETFは興味深いですよね!ゴマ夫はVYMを資産運用の軸にしてますが、他にもいくつか保有しています。

今回は人気ETFであるVT、VTI、 VOO、IVV、SPY、VYMの6種類に絞ってそれぞれを比較してみようと思います。

この記事のポイント

この記事を書いているゴマ夫は結婚を機に将来のライフプランを考えた時にお金の問題と真剣に向き合いました。

子供2人と住宅ローンを抱えていたら月に1回の外食もできないかもしれない・・・

そんな不安を吹き飛ばすべく、節約・資産運用・副収入について徹底的に勉強して行動しました。

ゴマ夫の行動

参考記事⇩

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

動画でサクッと理解したい方はこちらをどうぞ⇩

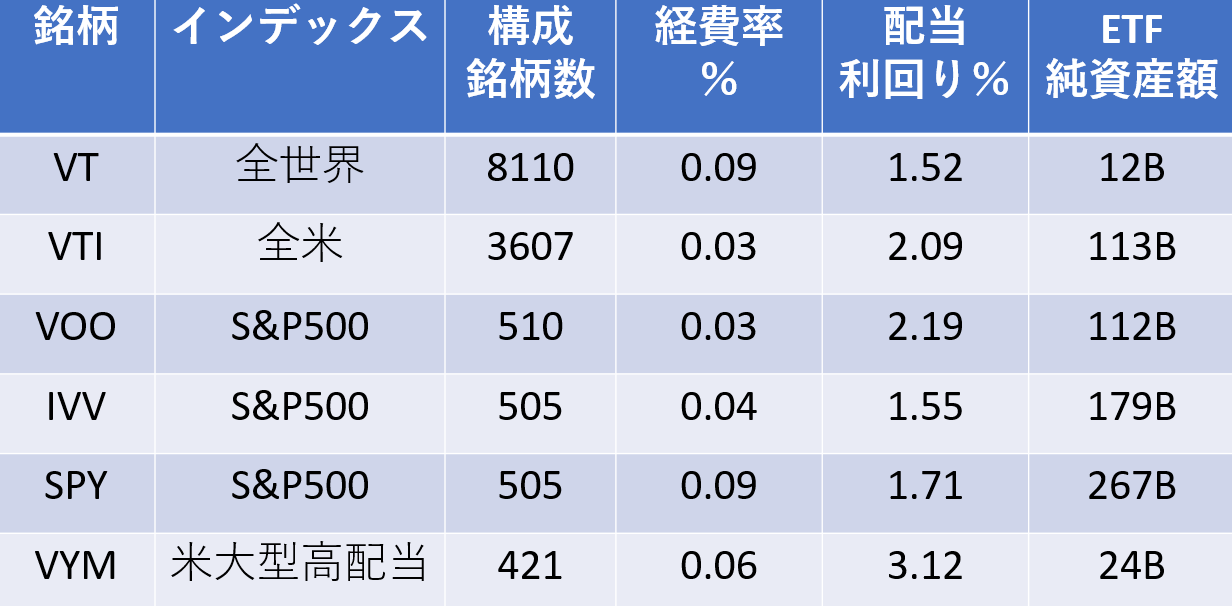

6種の人気ETFに比較表

初めに6種人気ETFのスペックを比較表で見てみましょう。

それぞれに特徴があり、それぞれが魅力的です。

※2019.6.11現在の情報 純資産額の単位はUSドルでBはビリオンの略で10億を意味します

VT、VTI、 VOO、IVV、SPY、VYMの比較です。

これらは投資対象が主に米国市場であり、その運用額も上位で大変人気のあるETF達です。

それぞれ、投資指標(インデックス)・構成銘柄・経費率・配当利回り・ETF純資産額を比較すると、一長一短ではありますが、どれも高水準と言えます。

つまり、どれに投資しても間違いがなさそうですが、それがゆえに迷ってしまうものです。

選択する理由を得るために個別に見ていきましょう!

VT

VTは全世界47ヶ国、8,110銘柄にて構成されたETFです。

実にこれ一本で世界分散できるのですが、それでも米国市場への投資割合は50%を超えますので、世界分散といえでも米国の存在感は際立っています。

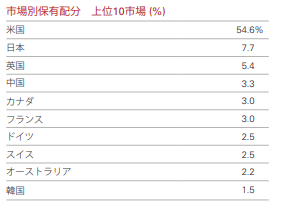

VTの市場別保有配分 2019.3.31時点

出典:バンガードHP

VTは日本人には人気なのですが、実は世界ではそこまで人気がありません。

理由はやはり、米国に投資しておけば自然と世界分散されるということでしょう。

米国でトップクラスの企業は外国でも売上を出していますし、むしろ外国からの売上の方が多い場合もあります。

そう考えると米国株ETFに投資する方が良いという結論になるのでしょう。

それでも日本にも投資できますし、VTの分散性に勝るものはありません

VTI

VTIの最大の魅力は米国市場の大・中・小銘柄ほぼ100%に投資できることです。

S&P500はせいぜい500銘柄であるのに対して、VTIは3,607銘柄です。

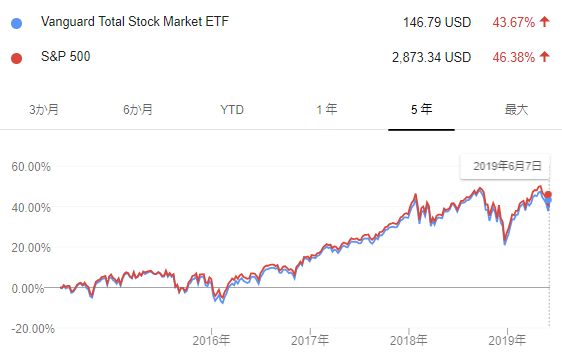

VTIとS&P500は相関性が高く、ほぼ同じ動きをするといえます。

過去5年のパフォーマンスを見てみましょう。

出典:Googleファイナンス

ほとんど同じ成長を描いていますね

パフォーマンスが同等なら、より分散性の高いVTIの方が良い!と判断した人によって購入されているといえるでしょう。

SPY,IVV,VOO

SPY,IVV,VOO はS&P500に連動するETFの代表になります。

SPYはスパイダー社、IVVはブラックロック社、VOOはバンガード社とそれぞれ運用会社が異なるだけですべてS&P500という有名な経済指標に連動しています。

3つとも10兆円越え規模のETF純資産額を有しており、どれを選んでも大差ないパフォーマンスと流動性を有しているといえます。

投資の神様と呼ばれるウォーレン・バフェットも自分の死後は妻に資金の90%はS&P500に投資せよ」と伝えてあるそうです。

SPYは歴史が一番古いために純資産額でトップですが、その分経費率が高めです。IVVとVOOの純資産額もどんどん増えていくので、いずれSPYも経費率を下げると予想します。

今後はますます差がなくなるため、この3種のETFの中からなら、どれを選んでも大差ないと言えるでしょう。

VYM

VYMは 何と言っても高配当であることが魅力です。

高配当を得るためには分散性を犠牲にする必要がありますが、そうはいってもS&P500より80銘柄少ない421銘柄には分散できています。

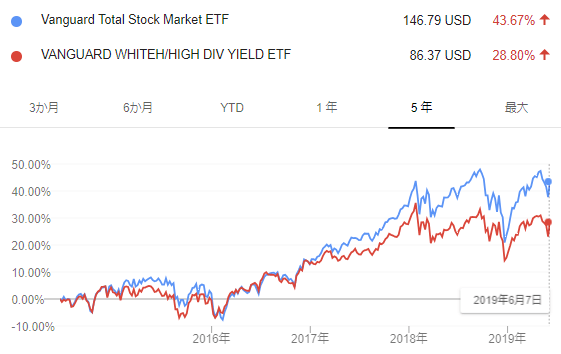

成長性はVTIより低いことが予想できます。

VTIと比較した過去5年のパフォーマンスを見てみましょう。

出典:Googleファイナンス

VYMがVTIのパフォーマンスを上回ることは今後もおそらくないでしょう。

しかし、VYMにはそこを期待しているわけではないというのが保有者の意見です。

30年後にもらえるかもしれないキャピタルゲインよりも、今確実貰えるインカムゲインに喜びを感じるわけですね

米国株ETFは3カ月に1回配当金が貰えますので、この喜びが投資を続けていこうというやる気に繋がるのです。

そしてこの配当金は多ければ多いほど嬉しいですね、これを満たすのがVYMと言えるでしょう。

ここまでの特徴を一旦まとめてみます。

ゴマ夫はVYMを主軸にしている!なぜなら・・・

VT,VTI,VOOに積み立て投資していくのは投資初心者にはかなりおススメです。

広く分散投資できる上、市場平均パフォーマンスと同等の利益を狙えるからです。

ゴマ夫も最初に購入したETFはVTでした。

ドキドキしながらドル転して、外国株の取引口座を開設して、ドルを証券口座に移して、買付注文をして、とてもとても緊張しました。

それでも、VT一本に投資すればいいというシンプルさは、わかりやすさを安心感を得られました。

しかし、VT1本にに投資していると慣れてきていまし、少しつまらなさを感じるようになります。

VTでも配当金をもらえますが、もっともらえたらいいなという欲がでてきます。

結局は好みの問題になってしまいますが、シンプルな手法で分散性もあり、かつもう少し配当金を増やしたいときにVYMは最適な選択肢になります。

VYMで1回にもらえる配当金が増えると飛び上がるくらいうれしくなりました。

これを続けていけば毎月数万円の不労所得になる!

そしたら会社なんか辞めてやる!という気持ちが膨らんできました

実際には生活費を上回るほどの配当収入などすぐには達成できないので、会社は辞めていませんが、辛い現状に希望が差したことは確かでした。

もっともっと投資のことが知りたい、調べたいと思うようになりました。

当初は投資は難しくて、手が出しづらいという印象を持っていましたが

VYMに出会ってからは、投資は面白くて楽しくて、未来を変える可能性がある!という前向きな気持ちが生まれました。

こうなると投資が続けやすくなります。

株価はかならず上下を繰り返すものです。

含み損を抱えて不安に思うシーンもありますが、その時に怖くなって損切してしまうことを防ぐには

自分の投資手法に自信と確信を持ちながら楽しむしかないと思います。

そして「自分の投資手法」は簡単には手に入らないので、この記事のような解説を読んだりして商品を比較して自分で調査する行動を積み重ねることでしか

手に入らないと思います。

いかがでしたでしょうか?

投資商品をどうやって選ぶか迷うというのは誰もが通る道です。

一通り調べたら、まずは少額から買ってみる!そしてまた色々悩んでみる!の繰り返しだと思います。

以下の記事も参考にしてぜひ米国株ETF投資をスタートしてみてください!

それでは!

ゴマ夫の脱うつマネーラボ

ゴマ夫の脱うつマネーラボ

[…] 超人気ETFを徹底比較VT、VTI、 VOO、IVV、SPY、VYMの特徴を解説 […]