ETFで良いのがないですか? 会社員

会社員

ゴマ夫

ゴマ夫

米国ETFはその商品名が長いため、ティッカーシンボルと呼ばれる略語が使われます。

アルファベット2~5文字くらいが多いです。

今回紹介する

「パワーシェアーズQQQトラストシリーズ1」 のティッカーシンボルは「QQQ」というわけです。

QQQはなんといってもこれ1本だけでイケイケの米国ハイテク企業に分散投資ができます。

今回はその特徴を詳細に解説してゆきます。

- 経費率0.20%で米国ハイテク企業に分散投資は格安!

- 大型グロース株103銘柄に投資できる!

- 成長率抜群!時代に沿った投資対象になりえる

それではどうぞ!

米国株ETFで不労所得を得る!その特徴とメリットを徹底解説

米国株ETFで不労所得を得る!その特徴とメリットを徹底解説

目次

QQQはこれ1本だけで米国ハイテク企業に分散投資できる ETF

QQQは米国ハイテク企業の株式に投資します。

米国の経済指標であるナスダック100に連動することを目指したETFです。

ナスダック100指数にはナスダックに上場される銘柄の中から金融以外の時価総額上位100銘柄をピックアップしたものになります。

必然的に世界に名だたるIT企業を中心とした銘柄で構成されることになります。

経費率も0.20%とこの手の特化タイプのETFにしては割安です。さすが米国のETFといったところでしょう。

日本の投資信託の信託報酬率も優良な商品でもまだまだ0.2%程度のものが多いので、QQQの経費率だけ鑑みても購入を検討する余地はありそうです。

グーグルやアマゾンなどのイケイケなハイテク企業は無配当を貫く企業が多いので配当利回りは0.79%と低いです。

その分キャピタルゲインの期待値が大きいでしょう。

Amazonの直近1年の株価を見ても一時期1000ドル→2000ドルまで約2倍まで上げたこともあるように、ETFであるにもかかわらず大化けを期待できる銘柄でもあります。

ただハイテク企業は株価の上下が激しく、個人情報の取り扱いの問題などで一気に信用を失う可能性も高いのも事実。

大化けを期待しつつも分散投資もしたいという方にはQQQはうってつけでしょう。

QQQの基本情報

出典:SBI証券

経費率0.20%

米国株ETFとしてはやや割高ですが、日本の優良投資信託並みの経費率なので、十分に許容できる範囲です。

インデックスであるとしても運用する側は100銘柄程度で株価の上下が激しいハイテク株を扱いながらの運用ですから、他のインデックス運用に比べて経費が嵩むのは仕方ないでしょう。むしろ十分低くしてくれている印象です。

ベンチマーク NASDQ100

NASDQ100(ナスダック100指数)へ連動するように運用されています。

構成銘柄数103からなるナスダック上場企業の中の時価総額上位を抜粋しているため、アップ、アマゾンなどの大型株が中心になります。

いわゆる大型グロース株に分散投資をすることになります。

上位構成銘柄

出典:invesco

出典:invesco

アップル、マイクロソフト、アマゾンの上位3社が約10%ずつを占めており、この3社だけで全体の30%になります。

さらにアルファベット(Google株は2つに分かれているGOOGとGOOGL)ので合計すると約9%のシェアになるので実質4位です。

気持ちいいくらいのIT偏重のポートフォリオです。

10位につけているペプシコ(ペプシコーラなどを販売)の健闘が異質に見えてしまいます。

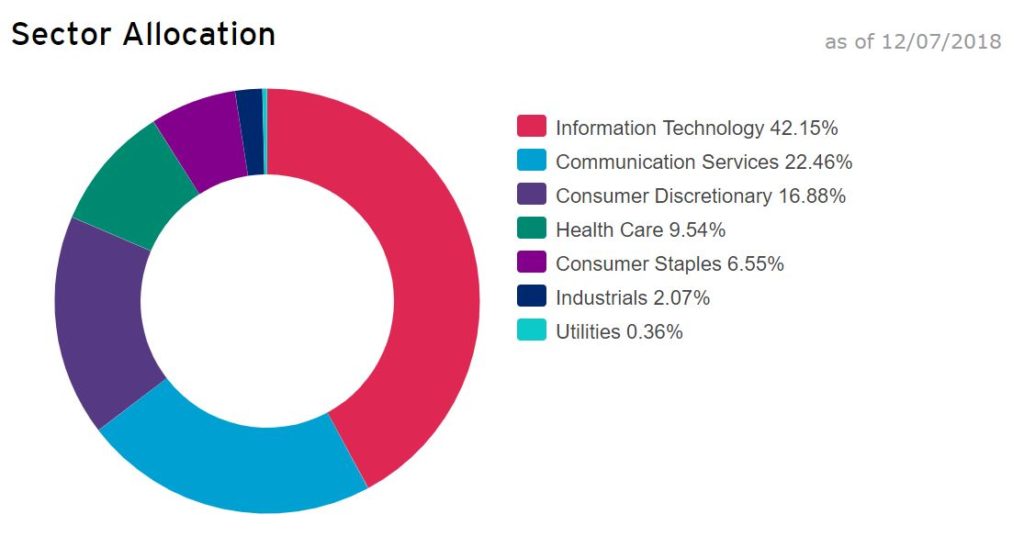

セクター構成比率

出典:invesco

ということでITが42.15%で1位です。

すごい数字ですが好調であればこの比率は60%を超える場合もあります。それぐらい変動は激しいです。

しかし、このIT比率がこのETFの爆発力の源です。

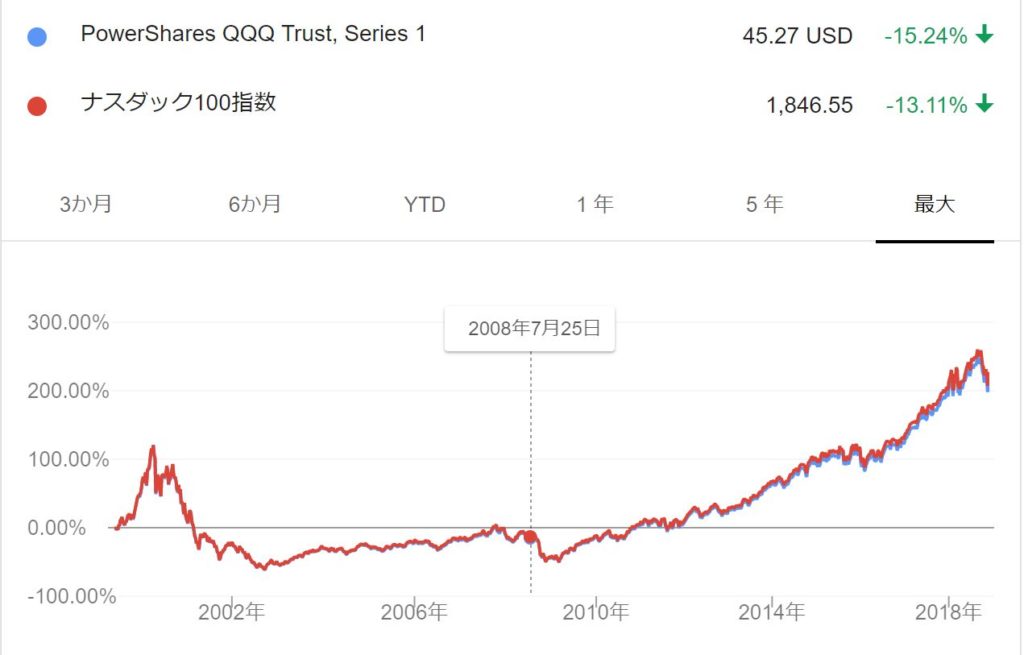

QQQのチャート

出典:Googleファイナンス

出典:Googleファイナンス

1999年の設定当初50 USドルでスタートしています。

当時はITバブルもあり一気に100USドルを超えたあたりで一旦失速。

2009年のリーマンショック時に30USドル付近を付けています。

そこからは非常に良い時代で株価はうなぎ登り。

2018年12月現在では160USドル近くまで上昇しています。

ナスダック100との比較も見てみましょう

出典:Googleファイナンス

ほぼ重なるので安定した運用です。

QQQの配当金(分配金)履歴

出典:SBI証券

ハイテク企業はAmazonやGoogleといった無配当企業が多いことから配当金はほとんど望めないと考えてよいでしょう。

ただ、長い目で見たときにITという分野が成熟企業とみなされた暁には高配当企業になり得る可能性もあります。それを見越して今のうちに仕込んでおけば数十年後は高配当ETFに変わっているかもしれません。

2014年の1株あたりの分配金が年間で1.45USドルであったのが

2017年には1.30USドルと下がってしまっているのが寂しいところですが、無配当企業の割合が大きくなってしまう場合もあるので、ここら辺はそんなに期待しない方が良いでしょう。

QQQのデメリット

購入時の手数料が高い

米国のETFはUSドル建てで購入する必要があるため、買付手数料の他に為替手数料も負担する必要があります。

これに関しては住信SBIネット銀行とSBI証券の連携で手数料を最小まで抑えることが可能です。

さらにSBI証券では一般NISA枠を活用して買付手数料無料でQQQを購入できます!

USドル建ての資産が持てるのはメリットでもあります。

QQQはSBI証券での購入をオススメしています。

手数料最安!SBI銀行でドル転してSBI証券で米国株を購入する方法

手数料最安!SBI銀行でドル転してSBI証券で米国株を購入する方法

VTIの方が広く分散することができる

QQQが米国ハイテク企業に特化しているのでこれをリスクと捉えることもできます。

VTI(バンガード・トータル・ストック・マーケットETF)は米国中の株式の詰め合わせです。これ1本でアメリカ全てに投資ができると言えます。経費率0.04%は最強レベルです。

成長率もQQQ同様に高いレベルを保ちます。理由はやはりVTIもハイテク企業を高い割合で構成銘柄として持っているからですが、QQQほどのリスクはありません。

配当利回りも1.85%とQQQより高くなります。

【VTI】バンガード・トータル・ストックマーケットETF米国全体にドドンと投資しよう!

【VTI】バンガード・トータル・ストックマーケットETF米国全体にドドンと投資しよう!

VTの方が分散投資ができる

VT(バンガード・トータル・ワールド・ストックETF)は

世界中の8,000以上の株式を詰め込んだ究極の1本であり、経費率も0.11%です。

QQQの「100銘柄では全然分散してるとは言えない」と考えてしまう方にはVTのような最強レベルの分散投資をおすすめします。

【VT】バンガード・トータル・ワールド・ストックETFこれ1本で世界分散投資をしよう!

【VT】バンガード・トータル・ワールド・ストックETFこれ1本で世界分散投資をしよう!

VYMの方が高配当を狙える

VYM(バンガード高配当株ETF)は銘柄数が408なのでQQQよりも分散投資になる上に、高配当企業を集めています。

配当利回りは2.9%であり、夢の配当金生活を目指すうえでは検討必須の銘柄と言えます。

ゴマ夫のオススメベスト1の金融商品です。

経費率も0.08%ですので格安です。

ある意味QQQとはコンセプトが真逆ですので、バランスを取る意味でも保有していてもいいかもしれません。

【VYM】バンガード米国高配当株ETFで配当金をガッポリもらおう!

【VYM】バンガード米国高配当株ETFで配当金をガッポリもらおう!

QQQを購入すべき理由

細かいことは考えずに一本のETFで米国ハイテク株に分散投資できる

投資を行う際にはいくつかの商品を組み合わせてポートフォリオと作り、バランスを取らねばなりませんが、米国ハイテク株という株価の上下が激しい消費にも関わらずある程度分散もできるといったETFに投資ができるのは楽です。

日常的に忙しく、投資に割く時間を最小限に抑えたいなら、銘柄の入れ替えまで行ってくれるQQQは非常に魅力的ではないでしょうか?

QQQを買うべき人はこんな人!

では結局QQQとはどんな人向けのETFなのでしょうか?

- 米国ハイテク株の成長性に魅力を感じている

- 個別株はリスクが高いのもう少し気軽に分散投資したい

- メインでVTやVTIに投資しているので、アクセントをつけた投資がしたい

いかがでしたか?

ゴマ夫もVYMやVTをメインで投資していますが、どうしてもこれだけではつまらないという気持ちが出てきてしまいます。

リスクは取りすぎてはいけませんが、全くとらないのは投資ではありません。

少し余裕が出てきたらQQQを入り口に個別株に挑戦するという流れも良いかもしれません。

ゴマ夫の脱うつマネーラボ

ゴマ夫の脱うつマネーラボ

コメントを残す