会社員

会社員

通常、米国で外国税が課税されており、さらに国内でも課税されている場合は二重課税であるとみなされ、調整のため確定申告することで外国税額控除を受けられます。 ゴマ夫

ゴマ夫

こんにちは!ゴマ夫(@gomaoshigotoya)です!

米国株・ETFの配当金は実際もらってみると当選額と受領額の差に驚きます。

「なんか異様に少ない気がする」と感じるのではないでしょうか

これには日本と米国のそれぞれで課税されてしまう二重課税の問題があり、その解決策として用意されている外国税額控除について解説します。

外国税額控除の恩恵をフルで受けられるかは、条件次第なので正直あまり効果が無い人もいます。

しかし、米国株・ETF投資を行うならば知っておくべき知識なので頭に入れておきましょう。

この記事のポイント

この記事を書いているゴマ夫は結婚を機に将来のライフプランを考えた時にお金の問題と真剣に向き合いました。

子供2人と住宅ローンを抱えていたら月に1回の外食もできないかもしれない・・・

そんな不安を吹き飛ばすべく、節約・資産運用・副収入について徹底的に勉強して行動しました。

ゴマ夫の行動

こちらの記事をどうぞ⇩

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

【実績公開】米国個別株・ETFの配当金で年間16万円得る超具体的方法

動画でサクッと理解したい方はこちらをどうぞ⇩

目次

外国税額控除の意味は二重課税の解消である

前提として、日本で株式から配当金を受け取る場合、配当金額の20.315%が課税されます。

そして、米国では同様に配当金額の10%が課税されます。

これらはその国で決められたルールなので、我々は従うしかありません。

そこで問題になるのは、日本国内在住の我々日本人が外国籍の株式(ここでは米国株とします)を購入する場合

2つの国に税金を納めなければならないという状況が発生します。

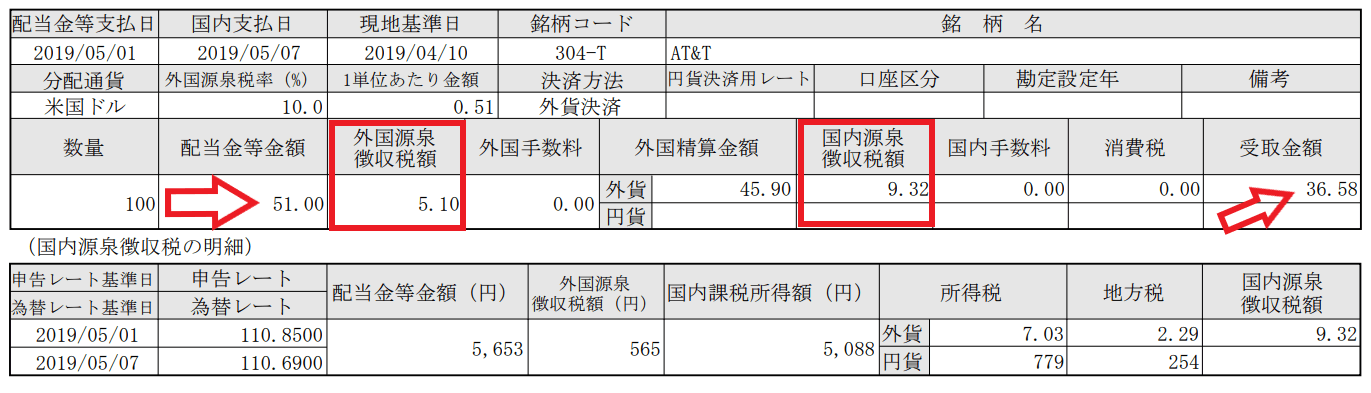

具体例を見てみます。これはゴマ夫が実際にもらった明細書です。

こちらはAT&Tという銘柄の配当金の明細書です。ゴマ夫は「特定口座・源泉徴収あり」という口座で保有しているので自動的に徴税されるようになっています。

まず、配当金等金額というところを見ますと51.00となっていますね、これはあなたに51.00USドルの配当金が当選しましたよということを示しています。

そして順番としてはまず、米国で10%が課税されます。

「外国源泉徴収額」の欄に5.10と書いてありますね、51.00の10%にあたる5.10USドルが差し引かれることを意味します。

さらに「国内源泉徴収額」の欄に9.32と書いてありますね、日本では20.315%課税されますので、9.32USドル差し引かれます。

最終的に受け取り金額が36.58USドルになります。(なってしまいます)

順番は

米国で10%課税 → 日本で20.315%課税になります。

実質28.3%差し引かれる計算になります。

おいおい!取られ過ぎでしょ!

って思いますよね

これはさすがに投資家が不利すぎるよねということで、収めた税の一部を取り戻せる仕組みがありまして、それが「外国税額控除」です。

自動的に徴税される仕組みの「特定口座・源泉徴収あり」で保有している方も外国税額控除を適用することができます。

この控除額の対象は実際に徴収された米国課税分の10%分に対して or 所得税の控除限度額 の低い方の額が最大になります。

外国税額控除の式

所得税の控除限度額 = その年の所得税額 × 国外所得総額 ÷ 所得総額

あくまで最大値で、実際にこの最大値まで控除が適用できるかはわかりません。

というのも、年収が低ければそもそも控除で差し引けるほどの所得税・住民税額が発生していないかもしれません。

「還付」ではなく「控除」なのでで、0からなにを差し引いても0なのです。

我々は普段から多くの控除を受けています。

特にゴマ夫のように住宅ローンを組んだばかりだとローン残高が多いために所得税額が0になることは結構あります。

逆を言えば、独身で年収も高い人などはかなり外国税額控除の恩恵を受けやすい状況にあるということです。

これらの控除を全てシミュレーションするわかりやすいサイトは探したのですがありませんでした。

かなり複雑なので、自分で計算するか、どうしても詳細に理解したい場合は税務職員や税理士に質問することをお勧めします。

外国税額控除が適用されない範囲

勘違いしやすい点が多い「外国税額控除」です。

もう一度言うと「外国税額控除」は二重課税の解消が目的ですので、適用されない範囲を明確に抑えておきましょう。

2つの外国税額控除が適用されないケース

- 米国株・ETFの売却益

- NISA口座を使っている場合

米国株・ETFの売買益

二重課税されるのはあくまで配当金の受領の時です、売買したときに発生した利益に対しては国内で20.315%課税されるのみです。

二重課税になっていないので、外国税額控除とは関係がありません。

NISA口座の場合

同じくNISA口座を利用して米国株・ETFを保有している場合は売買益・配当金の両方とも国内では非課税になります。

よって二重課税ではないので米国での10%の課税から逃れる方法がありません。おとなしく10%支払ましょう。

しかし、ある意味10%で済むため、NISA口座のメリットはとてつもなく大きいとも言えます。

外国税額控除とどう向き合うか?

米国株・ETFを保有しているなら必須知識だが期待しすぎないこと

外国税額控除の知識は必須だが、効果を期待しすぎないこと!

外国税額控除で控除できる額は個人の年収や他の控除の状況により、最大の恩恵を受けられない可能性があります。

米国株・ETFを保有しているのなら確定申告して外国税額控除を申請するべきですが、その効果はあまり期待しすぎない方が懸命です。

ゴマ夫は2018年は年間で16万円の配当金を受領しましたがNISA口座での受領も多いことと、住宅ローン減税を利用していること、

さらにはうつ病で休職していて収入が低かったこともあり、ほとんど外国税額控除の恩恵は受けられませんでした。トホホ

どうしても二重課税に納得できない場合の投資法

なんだ、条件次第じゃ税金戻ってこないのかよ!と二重課税に納得できない方はそれを避ける投資法を選ぶのも良いでしょう。

- イギリス・オランダではもともと非課税(ADR)、高配当ならRDS.BやBTI

- 米国籍だが外国に本社を構えるPMなども課税額が0.2%と低い

- いっそのことBRK.Bなどの無配当企業にしてキャピタルゲインのみを追求する

- 楽天VTIやeMaxis Slim先進国株などの投資信託

米国のルールでは10%課税ですが、他の国ではルールが異なります。

非課税の国の株を狙うのもありです。

そもそも無配当の企業に投資すれば関係ないですし、投資信託なら配当金は関係ありません。

投資手法は色々ありますので、自分に合った手法を見つけましょう。

外国税額控除を受けるには確定申告が必須

外国税額控除は確定申告しないと受けられません。

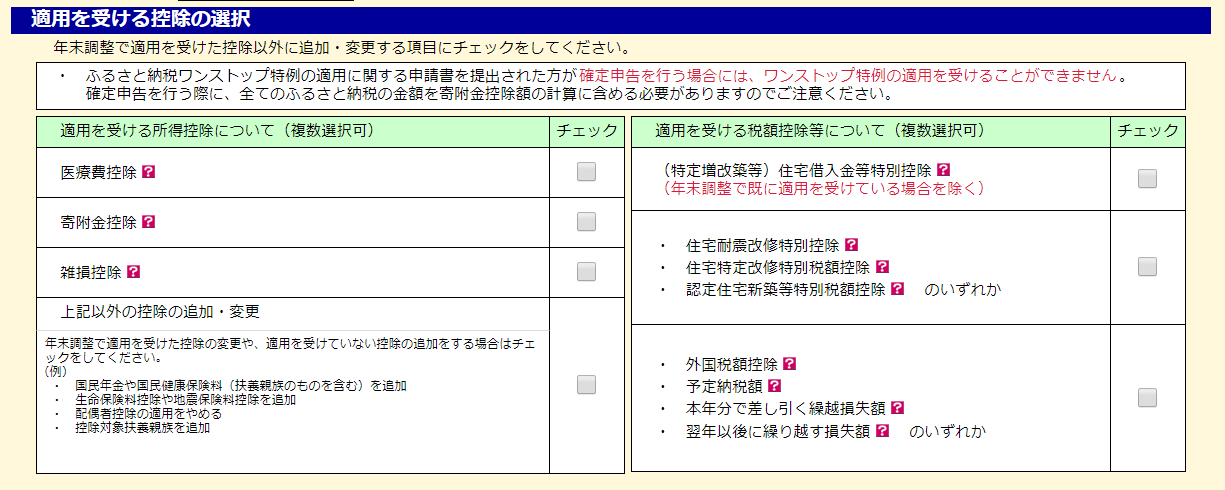

最後に確定申告での外国税額控除の書き方を説明します。

こちらの国税庁の確定申告書類作成コーナーで必要書類を作ることができます。

右下に「外国税額控除」がありますね、ここをチェックすれば記入することができます。

この作成コーナーに貰った配当金を一銘柄ずつチマチマと入力するのは面倒なので、毎年1月に証券会社から送付されてくる年間取引報告書をみて、配当の合計額を入力しましょう。

詳細な確定申告書の書き方は別記事で解説します!しばしお待ちください!

- 日本と米国の両方で課税される二重課税問題を解消する目的のため「外国税額控除」が存在している

- 米国株・ETFからの配当金は日本と米国の二重課税で28.3%が徴収されてしまう

- 控除なので元々の課税額が低いと最大の恩恵を受けられない

- 売却益やNISA口座の配当金は二重課税にならないので対象外

- 確定申告しないと適用されない

それでは!

ゴマ夫の脱うつマネーラボ

ゴマ夫の脱うつマネーラボ

コメントを残す