とか言ってあんまり意味わかってないんですよ、年末調整すると何かいいことあるんですか? 会社員

会社員

ゴマ夫

ゴマ夫

こんにちは!ゴマ夫(@gomaoshigotoya)です!

年末調整書類は1年に1回忘れた頃にやってくるので意味を忘れがちです。

面倒くさいですけど、解説していきますので一緒に頑張って理解しましょう!

・年末調整とは会社員が1年間の所得から納税額をきちんと決めるための書類を提出することです。

・平成30年は配偶者控除の改正があったため用紙が変更・増加がありましたので注意しましょう

・住宅ローンが残っている方は2年目以降は年末調整で申告出来ます。

・すべての書類を画像付きで解説します。

目次

年末調整とは?

会社員は毎年11月頃になると会社から年末調整の書類を提出しなさい!と言われます。

いつも書くこと多くて大変だなあと思いますが、はて?何のために提出するのでしょう?

要は今年1年間の所得を確定させて納税額をはっきりさせるのが目的です。

本来は翌2月~3月に確定申告をするところを会社員は年末調整で済ませば確定申告をすることを免除されます。

国民全員が確定申告すると税務署に人が溢れてしまってとても対応できませんので、年末調整の制度が設けられています。

さて、この所得額というのは控除を利用すると減額できます。

おのずと納税額が減額されるので絶対に控除申請は利用すべきです。

重要なのは控除できるものの資料を揃えて、その項目にちゃんと記入することです。

これやらないと余分に税金払う羽目になりますから、面倒でもちゃんとやりましょう!

逆にここを攻略すれば、新たな節税対策に気づくことができて手取りを増やすことも可能です。

一緒に頑張りましょう!

あっ!書いたら必ずコピーして来年書くときの参照用として保管しておきましょう!

2018年の変更点

提出書類が2枚→3枚に変更されました。

- 給与所得者の扶養控除等(異動)申告書

- 給与所得者の保険料控除申告書

- 給与所得者の配偶者控除等申告書

昨年までは②と③は一枚にまとまっていたのですが、配偶者控除の改正のために項目が増えてしまい。二枚に分けられてしまいました。

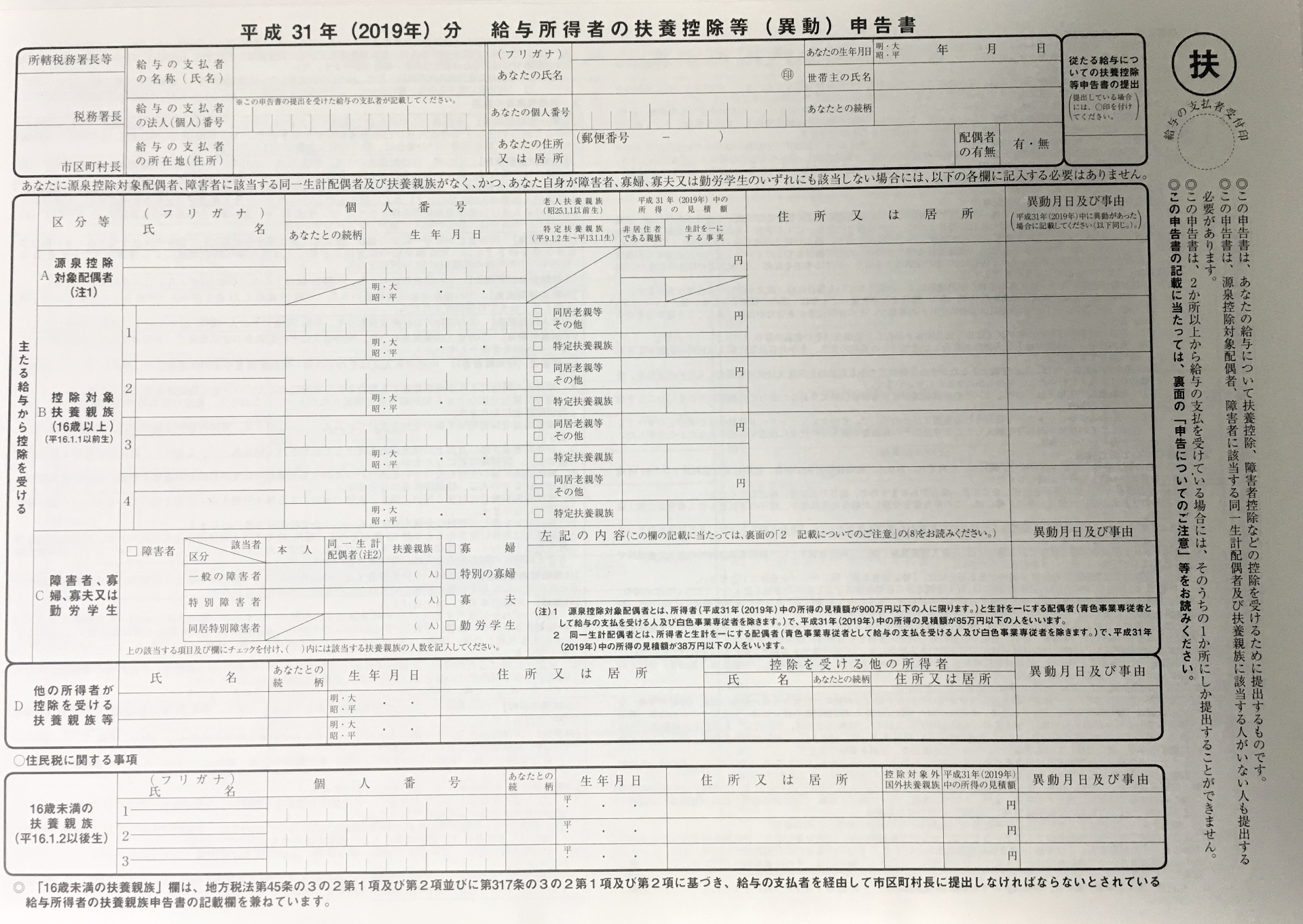

平成31年分給与所得者の扶養控除等(異動)申告書

1枚目の書類は給与所得者の扶養控除等(異動)申告書です。

昨年までの書式と変更はなく、全員が提出対象になります。

こちらで控除申請できるのは

・源泉控除対象配偶者 専業主婦の妻がいる方は書いてください

・控除対象扶養親族 16歳以上の子供がいる方は書いてください

・障害者、寡婦・寡夫、勤労学生 該当の方は書いてください

・他の所得者が控除を受ける扶養親族等 一般的にはほぼ書きません

・【住民税】16歳未満の扶養親族 16歳未満の子供がいる方は書いてください

ざっとこれだけ控除できる要素があります。

ただ、独身の人だと自分の名前と住所書くくらいでメリットなし!

逆に結婚して子供のいる方は恩恵を受けるので、必ず書きましょう。

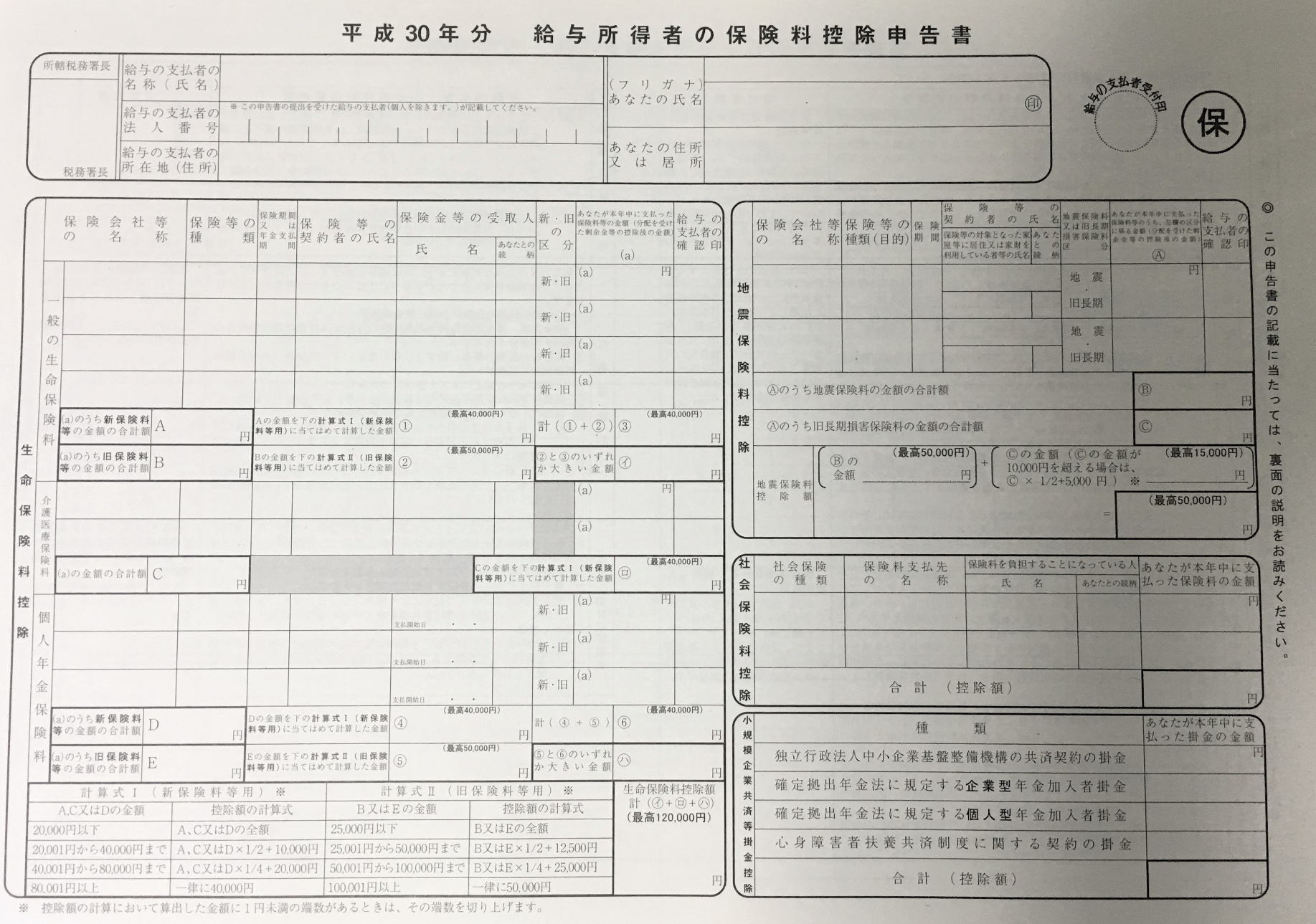

平成30年分給与所得者の保険料控除申告書

こちらで控除申請できるのは

- 生命保険料控除 10頃に送られてくる払込証明書を添付

- 地震保険料控除 10月頃に送られてくる払込証明書を添付

- 配偶者特別控除 配偶者が103万円以上稼いでいた場合

- 社会保険料控除 子供(20歳以上の学生など)の国民年金を払っていた場合など

- 小規模企業共済等掛金控除 10月頃に送られてくる払込証明書を添付

ざっとこれだけ控除できる要素があります!

ただ、独身の人だとほとんどできるものがなくて、ゴマ夫も以前は生命保険料控除くらいしか使用してませんでしたね。

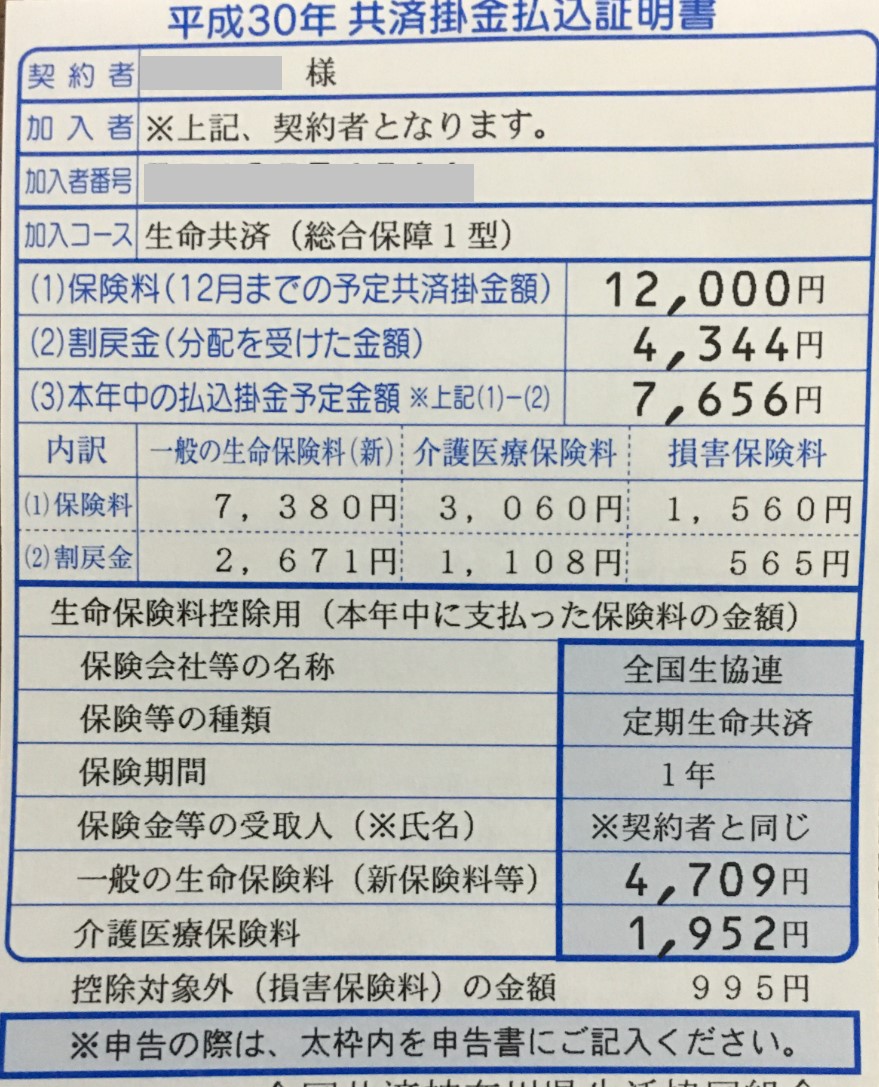

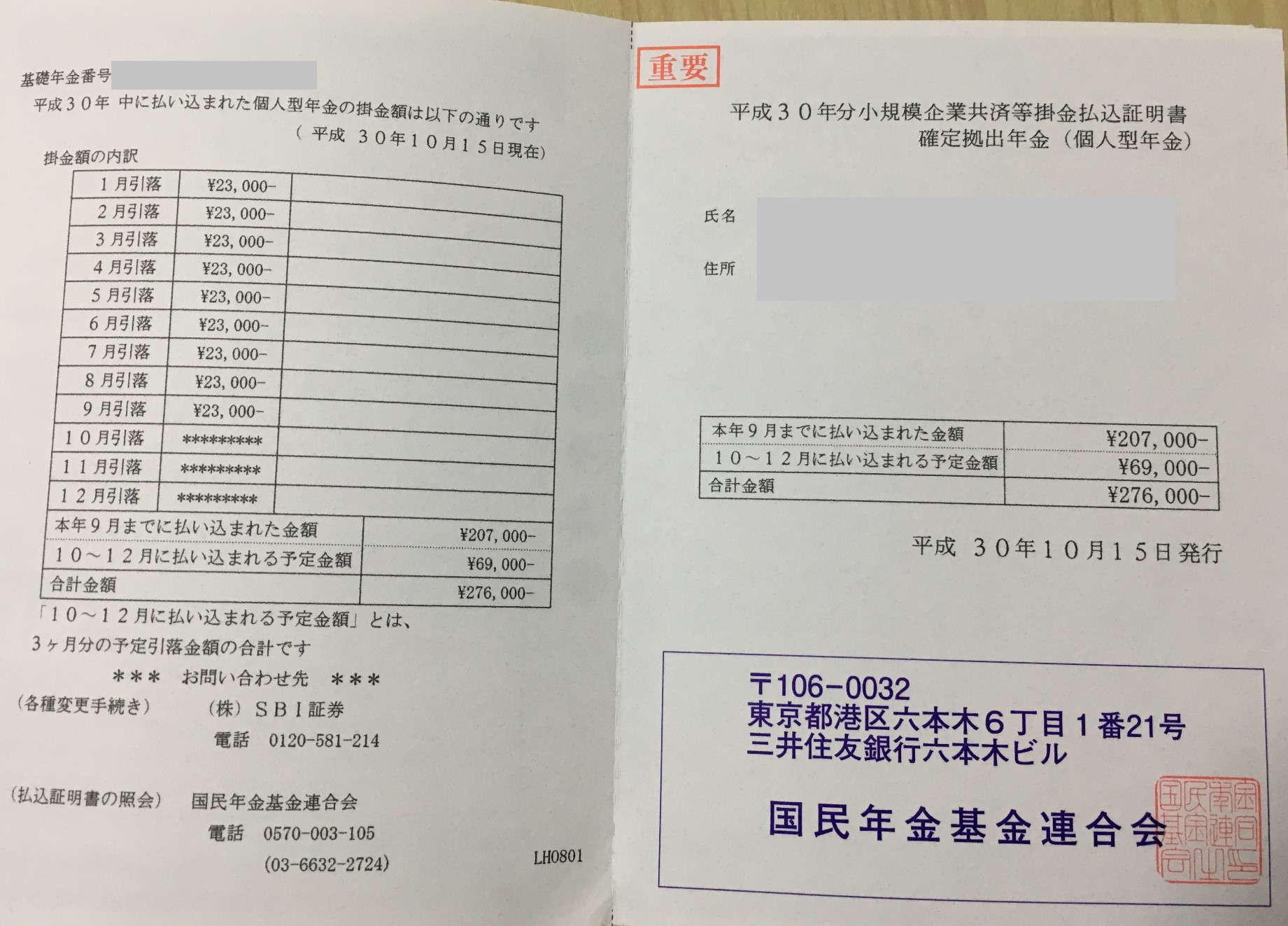

ゴマ夫は共済に加入しているのでこのような証明書が発行されます。ここに書かれている金額を記入しましょう

逆に結婚している・子どもがいる方は非常にメリットがあるので注意深く自分はどの控除の対象になるかを見極めましょう。

今は対象でなくても今後利用するかもしれないという視点で覚えておくことも重要です。

家を買えば地震保険料控除、結婚すれば配偶者控除

子供がいれば社会保険料控除、老後が心配になれば小規模企業共済等掛金控除

とライフステージが変わるとどんどん控除できる項目が増えていきます!

これは利用しない手はないですね!

ゴマ夫は小規模企業共済等掛金控除を利用することをオススメします!

20代の独身でも利用できます。

サラリーマンだと確定拠出年金の方が馴染みのある呼び方だと思います。

個人型確定拠出年金(iDeCo)なら年間27万6000円が控除されます!

これは超でかいですよ!

こちらのような証明書が送られてきますので書いてある金額を記入します。

iDeCoで自分用年金を作ろう!メリット・デメリットまとめ【1年で5万円の節税】

iDeCoで自分用年金を作ろう!メリット・デメリットまとめ【1年で5万円の節税】 ぜひ検討してみてください!

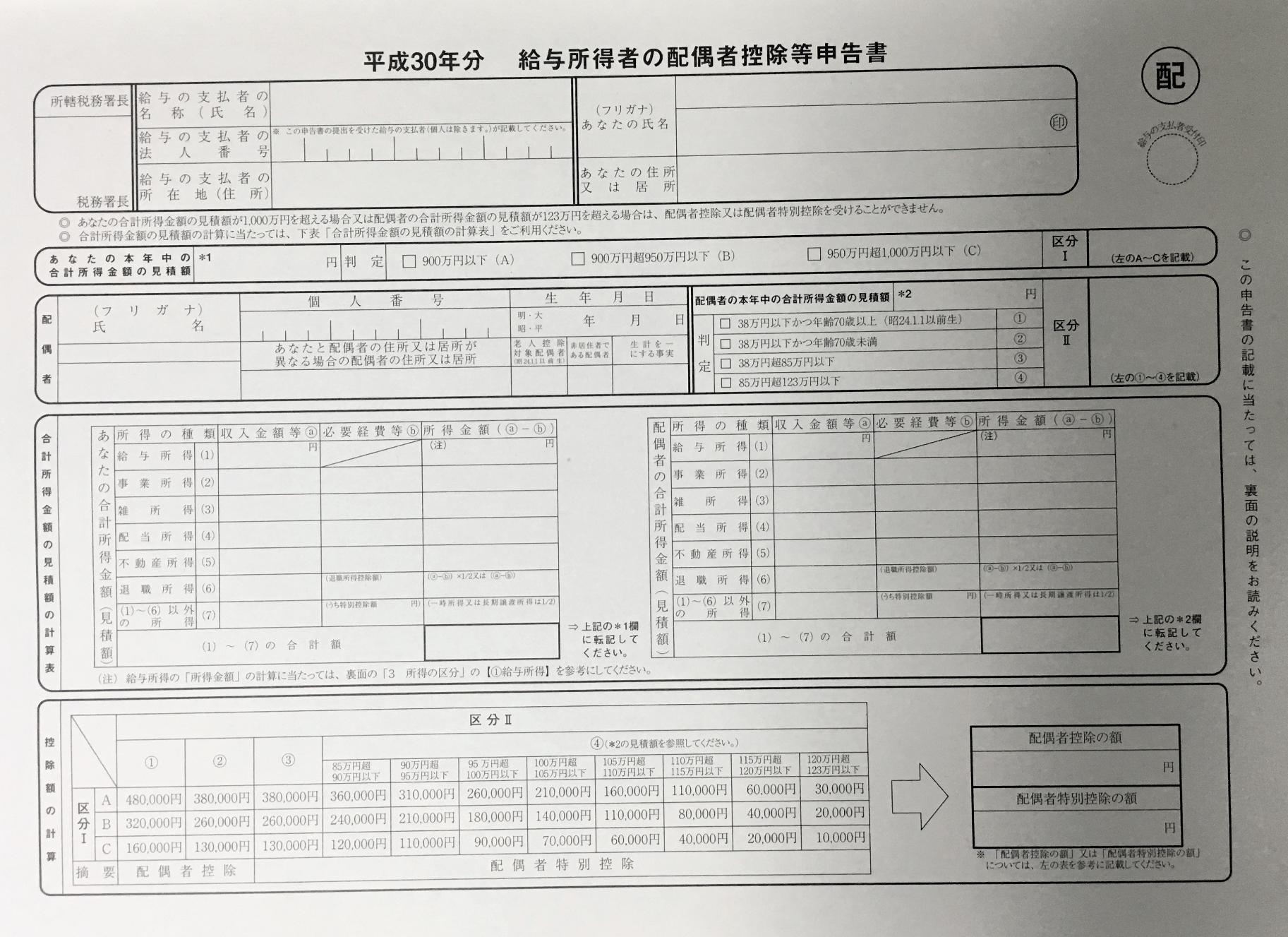

平成30年分 給与所得者の配偶者控除等申告書

こちらは配偶者がいる方限定で必要な書類です。

配偶者特別控除の区分が細かくなってしまい、今年から申請用紙が丸々1枚必要になってしましました。

源泉徴収票を参照しながら自身と配偶者の収入から控除額を判定できるようになっています。

給与所得者の住宅借入金等特別控除申告書(住宅ローン有の人のみ)

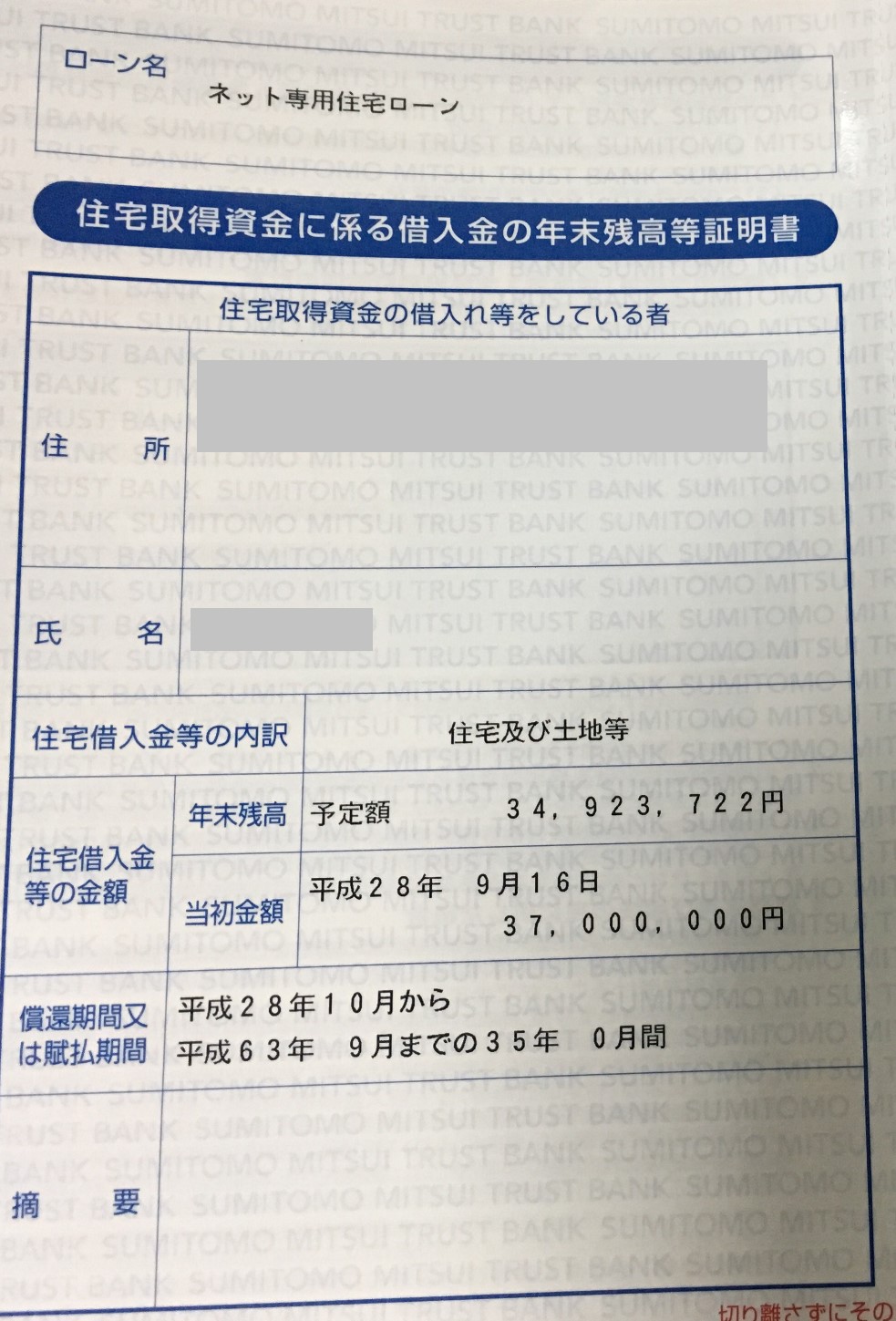

これ以外に超重要なのが、住宅ローンを組んでいる方です!

住宅ローンの年末残高の1%を控除してくれるというめっちゃいい制度!

借入額が多いほどたくさん控除されます!

繰上げ返済はこの住宅ローン控除との兼ね合いを見極めるのが重要ですよ!

住宅ローン控除の申請は2年目以降ならば

給与所得者の(特定増改築等)住宅借入金等特別控除申告書」兼「年末調整のための(特定増改築等)住宅借入金等特別控除証明書」

という長い名前の紙が手元にあるはずです!10年分まとめて送られてきてるはずなので、無くしたら問い合わせてもらってください。

その紙に、別途10月くらいに送られてくる金融機関が発行している年末残高証明書の記載事項を書いてください。

これらを年末調整の時に添付すればOK!

住宅ローン組んで一年目の人は絶対確定申告しなきゃいけないので、年末調整ではすることありません。2年目以降の人も年末調整で無理にやらなくても、確定申告することもできます。

注意:年末調整で住宅ローン控除の全額が還付されるわけではありません。

一般的な年収600万円くらいの方でも、扶養家族がいたりで、なんだかんだ

所得は300万円程度の方が多いです。

すると所得税はだいたい20万円くらいですから

住宅ローンを3000万円借りてたとして1%の30万円の枠を使い切れません!

その場合は残りの10万円は住民税から引かれるので、その結果がわかるのは

来年の6月くらいです。

住民税の場合は「還付」ではなく「控除」なのでお金が戻ってくるのではなくて、来年払う住民税が減額されると考えてください!

ここら辺わかってないと、なんか還付額少なくねえか(怒)

って無駄な怒りが湧いてきちゃいますから気をつけましょう!

年末調整で医療費控除やふるさと納税申告はできない!

さて最後の注意点として年末調整では申告できない制度もあります。

医療費控除

扶養している家族の分も合計した医療費が10万円以上かかっていた場合はその分控除に充てることができます。

医療費が11万円かかっていたら1万円は医療費控除の対象になるということです。

確定申告でのみ申告できますので、年末調整ではできません。

ふるさと納税

寄付上限額を考慮すれば、元手は2,000円のみで他は全て控除されるというお得な制度です。

確定申告するか、ワンストップ制度を利用して自動的に控除してもらうかなので、年末調整ではできません。

いかがでしたか?

正直、毎年毎年の事でうんざりしますが、しっかりやればそれだけ節税できてお得なので、年末調整がんばりましょう!

ゴマ夫の脱うつマネーラボ

ゴマ夫の脱うつマネーラボ

コメントを残す